Mua hóa đơn điện tử bất hợp pháp đang là vấn đề khiến nhiều cá nhân, doanh nghiệp quan tâm. Trước khi cơ quan thuế kiểm soát chặt chẽ về vấn đề này thì thực trạng mua bán hóa đơn trái phép diễn ra công khai trên các trang mạng xã hội. Vậy đối với các hành vi vi phạm pháp luật sẽ bị xử lý như thế nào?

1. Hóa đơn bất hợp pháp là gì?

Theo Điều 22, Thông tư số 39/2014/TT-BTC do Bộ Tài Chính ban hành ngày 31-3-2024:

Điều 22. Sử dụng hóa đơn bất hợp pháp

Sử dụng hóa đơn bất hợp pháp là việc sử dụng hóa đơn giả, hóa đơn chưa có giá trị sử dụng, hết giá trị sử dụng.

Hóa đơn giả là hóa đơn được in hoặc khởi tạo theo mẫu hóa đơn đã được phát hành của tổ chức, cá nhân khác hoặc in, khởi tạo trùng số của cùng một ký hiệu hóa đơn.

Hóa đơn chưa có giá trị sử dụng là hóa đơn đã được tạo theo hướng dẫn tại Thông tư này, nhưng chưa hoàn thành việc thông báo phát hành.

Hóa đơn hết giá trị sử dụng là hóa đơn đã làm đủ thủ tục phát hành nhưng tổ chức, cá nhân phát hành thông báo không tiếp tục sử dụng nữa; các loại hóa đơn bị mất sau khi đã thông báo phát hành được tổ chức, cá nhân phát hành báo mất với cơ quan thuế quản lý trực tiếp; hóa đơn của các tổ chức, cá nhân đã ngừng sử dụng mã số thuế (còn gọi là đóng mã số thuế).

>>> Xem thêm: Nên mua hoá đơn điện tử ở đâu? Nhà cung cấp hóa đơn điện tử nào đạt chuẩn?

2. Các trường hợp sử dụng bất hợp pháp hóa đơn

Căn cứ điều 23, thông tư 39/2014/TT-BTC thì hành vi mua hóa đơn khống về để sử dụng vào việc kê khai, hạch toán thì sẽ thuộc trường hợp sử dụng bất hợp pháp hóa đơn, cụ thể:

Điều 23: Sử dụng bất hợp pháp hóa đơn

- Sử dụng bất hợp pháp hóa đơn là việc lập khống hóa đơn; cho hoặc bán hóa đơn chưa lập để tổ chức, cá nhân khác lập khi bán hàng hóa, cung ứng dịch vụ (trừ các trường hợp được sử dụng hóa đơn do cơ quan thuế bán hoặc cấp và trường hợp được ủy nhiệm lập hóa đơn theo hướng dẫn tại Thông tư này); cho hoặc bán hóa đơn đã lập để tổ chức, cá nhân khác hạch toán, khai thuế hoặc thanh toán vốn ngân sách; lập hóa đơn không ghi đầy đủ các nội dung bắt buộc; lập hóa đơn sai lệch nội dung giữa các liên; dùng hóa đơn của hàng hóa, dịch vụ này để chứng minh cho hàng hóa, dịch vụ khác.

- Một số trường hợp cụ thể được xác định là sử dụng bất hợp pháp hóa đơn:

- Hóa đơn có nội dung được ghi không có thực một phần hoặc toàn bộ.

- Sử dụng hóa đơn của tổ chức, cá nhân khác để bán ra, để hợp thức hóa hàng hóa, dịch vụ mua vào không có chứng từ hoặc hàng hóa, dịch vụ bán ra để gian lận thuế, để bán hàng hóa nhưng không kê khai nộp thuế.

- Sử dụng hóa đơn của tổ chức, cá nhân khác để bán hàng hóa, dịch vụ, nhưng không kê khai nộp thuế, gian lận thuế; để hợp thức hàng hóa, dịch vụ mua vào không có chứng từ.

- Hóa đơn có sự chênh lệch về giá trị hàng hóa, dịch vụ hoặc sai lệch các tiêu thức bắt buộc giữa các liên của hóa đơn.

- Sử dụng hóa đơn bán hàng hóa, dịch vụ mà cơ quan thuế, cơ quan công an và các cơ quan chức năng khác đã kết luận là sử dụng bất hợp pháp hóa đơn.

>> Xem thêm: Các mẫu biên bản giao nhận hay dùng và những điều cần lưu ý khi lập mẫu

>> Xem thêm: Các mẫu hợp đồng mua bán hàng hóa mới nhất

3. Sử dụng hóa đơn điện tử bất hợp pháp sẽ bị xử phạt như thế nào?

Tùy theo mức độ vi phạm mà hành vi mua bán trái phép hóa đơn sẽ bị xử lý phạt hành chính hoặc truy cứu trách nhiệm hình sự.

Theo Điều 203 của Bộ luật Hình sự 2015 quy định về việc truy cứu trách nhiệm hình sự với các cá nhân, tổ chức phạm tội mua bán trái phép hóa đơn, thì:

3.1 Mua bán hóa đơn sẽ bị xử phạt hành chính

Việc mua hóa đơn là hành vi sử dụng bất hợp pháp hóa đơn. Hành vi sử dụng bất hợp pháp hóa đơn có thể bị phạt tiền từ 20.000.000 đồng đến 50.000.000 đồng theo Thông tư 10/2014/TT-BTC.

Ngoài ra, có thể bị xử phạt hành chính đối với hành vi trốn thuế, gian lận thuế:

- Phạt tiền 1 lần tính trên số thuế trốn, số thuế gian lận đối với người nộp thuế vi phạm lần đầu.

- Phạt tiền 1,5 lần tính trên số thuế trốn đối với người nộp thuế trong các trường hợp: Vi phạm lần đầu, có tình tiết tăng nặng; hoặc vi phạm lần thứ hai, có một tình tiết giảm nhẹ.

- Phạt tiền 2 lần tính trên số thuế trốn đối với người nộp thuế trong các trường hợp: Vi phạm lần thứ hai mà không có tình tiết giảm nhẹ; hoặc vi phạm lần thứ ba và có một tình tiết giảm nhẹ.

- Phạt tiền 2,5 lần tính trên số thuế trốn đối với người nộp thuế trong các trường hợp: Vi phạm lần thứ hai mà có một tình tiết tăng nặng; hoặc vi phạm lần thứ ba mà không có tình tiết giảm nhẹ.

- Phạt tiền 3 lần tính trên số tiền thuế trốn đối với người nộp thuế trong các trường hợp: Vi phạm lần thứ hai mà có từ hai tình tiết tăng nặng trở lên; hoặc vi phạm lần thứ ba có tình tiết tăng nặng hoặc vi phạm từ lần thứ tư trở đi.

Ngoài ra, còn phải áp dụng biện pháp khắc phục hậu quả là nộp đủ số tiền trốn thuế, gian lận thuế.

>>> Xem thêm: Top 17+ phần mềm hóa đơn điện tử bảo mật tốt, dễ sử dụng

3.2 Mua bán hóa đơn sẽ bị xử lý hình sự

Căn cứ theo Bộ luật Hình sự năm 2015, sửa đổi bổ sung năm 2017, hành vi mua hóa đơn để tăng chi phí có thể bị xử lý về tội:

Tội trốn thuế (Điều 200)

Trốn thuế với số tiền từ 100.000.000 đồng đến dưới 300.000.000 đồng hoặc dưới 100.000.000 đồng nhưng đã bị xử phạt vi phạm hành chính về hành vi trốn thuế. Thì bị phạt tiền từ 100.000.000 đồng đến 500.000.000 đồng; hoặc phạt tù từ 03 tháng đến 01 năm.

Phạm tội thuộc một trong các trường hợp sau đây, thì bị phạt tiền từ 500.000.000 đồng đến 1.500.000.000 đồng; hoặc phạt tù từ 01 năm đến 03 năm:

- Có tổ chức;

- Số tiền trốn thuế từ 300.000.000 đồng đến dưới 1.000.000.000 đồng;

- Lợi dụng chức vụ, quyền hạn;

- Phạm tội 02 lần trở lên;

- Tái phạm nguy hiểm.

Trốn thuế với số tiền 1.000.000.000 đồng trở lên. Thì bị phạt tiền từ 1.500.000.000 đồng đến 4.500.000.000 đồng; hoặc phạt tù từ 02 năm đến 07 năm.

Người phạm tội còn có thể bị phạt tiền từ 20.000.000 đồng đến 100.000.000 đồng, cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm hoặc tịch thu một phần hoặc toàn bộ tài sản.

Pháp nhân cũng có thể bị xử lý hình sự.

Tội in, phát hành, mua bán trái phép hóa đơn, chứng từ thu nộp ngân sách nhà nước (Điều 203)

Phạt tiền từ 50.000.000 đồng đến 200.000.000 đồng; phạt cải tạo không giam giữ đến 03 năm; hoặc phạt tù từ 06 tháng đến 03 năm đối với người thực hiện hành vi:

- In, phát hành, mua bán trái phép hóa đơn, chứng từ thu nộp ngân sách nhà nước ở dạng phôi từ 50 số đến dưới 100 số hoặc hóa đơn, chứng từ đã ghi nội dung từ 10 số đến dưới 30 số hoặc thu lợi bất chính từ 30.000.000 đồng đến dưới 100.000.000 đồng

Phạt tiền từ 200.000.000 đồng đến 500.000.000 đồng; hoặc phạt tù từ 01 năm đến 05 năm trong trường hợp:

- Có tổ chức;

- Có tính chất chuyên nghiệp;

- Lợi dụng chức vụ, quyền hạn;

- Hóa đơn, chứng từ ở dạng phôi từ 100 số trở lên hoặc hóa đơn, chứng từ đã ghi nội dung từ 30 số trở lên;

- Thu lợi bất chính 100.000.000 đồng trở lên;

- Gây thiệt hại cho ngân sách nhà nước 100.000.000 đồng trở lên;

- Tái phạm nguy hiểm.

Người phạm tội còn có thể bị phạt tiền từ 10.000.000 đồng đến 50.000.000 đồng; cấm đảm nhiệm chức vụ; cấm hành nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm.

Pháp nhân cũng có thể bị xử lý hình sự.

>> Xem thêm: Hướng dẫn hủy hóa đơn điện tử theo thông tư 78 và NĐ 123

4. Cách xử lý hóa đơn bất hợp pháp

Nếu hóa đơn chưa kê khai, hạch toán

- Thuế GTGT: Không kê khai thuế GTGT đầu vào, hạch toán thuế GTGT vào chi phí không được trừ. Có thể bị xử phạt hành chính về thuế.

- Thuế TNDN: Hạch toán chi phí mua hàng hóa, dịch vụ vào chi phí không được trừ. Có thể bị xử phạt hành chính về thuế.

Nếu hóa đơn đã kê khai, hạch toán

- Thuế GTGT: Kê khai Điều chỉnh giảm trên tờ khai thuế, điều chỉnh hạch toán thuế GTGT trên sổ sang chi phí không được trừ. Trong trường hợp, việc điều chỉnh làm phát sinh thuế phải nộp hoặc DN đã xin hoàn thuế, DN sẽ bị truy thu thuế, phạt chậm nộp thuế, phạt hành chính.

- Thuế TNDN: Kê khai Điều chỉnh chi phí đã hạch toán sang chi phí không được trừ. Trong trường hợp này, sẽ ảnh hưởng tới thuế thu nhập doanh nghiệp, có thể bị truy thu và phạt chậm nộp thuế, phạt hành chính.

Lưu ý: Doanh nghiệp còn có rủi ro bị cơ quan thuế xử phạt về hành vi xuất khống hóa đơn đầu ra (do hóa đơn đầu vào không hợp pháp).

Trên đây là những thông tin về hành vi mua hóa đơn bất hợp pháp. Để tránh các rủi ro pháp lý các doanh nghiệp cần lựa chọn các dịch vụ hóa đơn uy tín, đáp ứng tính pháp lý theo chính sách nhà nước.

Xem thêm: Hướng dẫn chi tiết cách xuất hoá đơn điện tử trên điện thoại

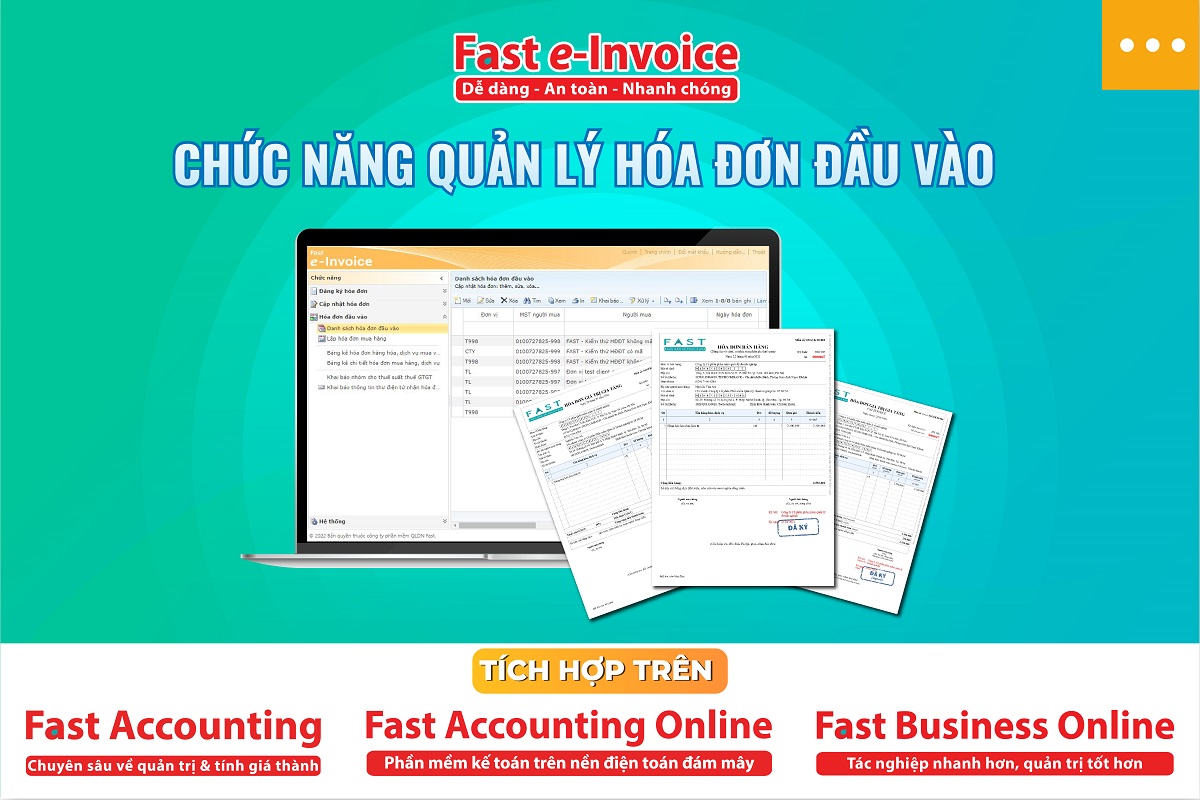

5. Giảm thiểu rủi ro với chức năng quản lý hóa đơn đầu vào

Phần mềm của FAST đã kết nối chức năng quản lý hóa đơn đầu vào giúp doanh nghiệp tự động hóa quá trình kiểm tra, xử lý, đối soát hóa đơn đầu vào, từ đó tiết kiệm đến 90% thời gian, công sức.

Các phần mềm kế toán Fast Accounting, Fast Accounting Online; phần mềm ERP Fast Business Online, phần mềm hóa đơn điện tử Fast e-Invoice đều đã được cập nhật chức năng hóa đơn đầu vào. Doanh nghiệp chỉ cần sử dụng chức năng trực tiếp trên các phần mềm này mà không cần phải kết nối thêm 1 hệ thống độc lập khác.

Tính năng nổi bật của chức năng quản lý hóa đơn đầu vào:

- Tự động đồng bộ hóa đơn từ tệp hóa đơn gốc (XML), từ email người nhận và Tổng cục Thuế.

- Tự động kiểm tra và cảnh báo tính hợp lệ của hóa đơn.

- Cho phép tạo các chứng từ kế toán từ các hóa đơn đầu vào.

- Lưu trữ và quản lý hóa đơn tập trung, thống nhất.

>>> Xem thêm: Giải pháp hóa đơn điện tử toàn diện Fast e-Invoice cho doanh nghiệp

>> Xem thêm: Bảng báo giá phần mềm hoá đơn điện tử Fast e-Invoice

Xem thêm bài viết liên quan: