ROE (Return on Equity) là một chỉ số tài chính quan trọng giúp đánh giá hiệu quả sử dụng vốn của doanh nghiệp. Bài viết này FAST sẽ giải thích chi tiết về ROE, cách tính toán, ý nghĩa và tầm quan trọng của nó trong phân tích tài chính doanh nghiệp.

1. ROE là gì?

1.1. Định nghĩa ROE (Return on Equity)

ROE, viết tắt của Return on Equity (Tỷ suất sinh lời trên vốn chủ sở hữu), là chỉ số tài chính quan trọng đo lường khả năng sinh lời của một doanh nghiệp dựa trên vốn chủ sở hữu. Nói cách khác, ROE cho biết công ty tạo ra bao nhiêu lợi nhuận từ mỗi đồng vốn mà cổ đông đã đầu tư vào doanh nghiệp.

1.2. Tầm quan trọng của ROE trong đánh giá doanh nghiệp

ROE đóng vai trò quan trọng trong việc đánh giá hiệu quả hoạt động của doanh nghiệp vì nó:

- Phản ánh khả năng sử dụng vốn hiệu quả của ban lãnh đạo

- Giúp nhà đầu tư đánh giá tiềm năng tăng trưởng và khả năng sinh lời của công ty

- Cho phép so sánh hiệu suất giữa các doanh nghiệp trong cùng ngành

- Là một trong những chỉ số chính để xác định giá trị và sức khỏe tài chính của doanh nghiệp

2. Cách tính ROE

2.1. Công thức tính ROE

ROE được tính bằng cách chia lợi nhuận ròng cho vốn chủ sở hữu của công ty. Công thức cụ thể như sau:

|

ROE = Lợi nhuận ròng / Vốn chủ sở hữu |

Trong đó, lợi nhuận ròng là số tiền còn lại sau khi đã trừ đi tất cả chi phí, bao gồm cả thuế, từ doanh thu của công ty. Vốn chủ sở hữu là tổng giá trị tài sản của công ty trừ đi tổng nợ phải trả. Kết quả của phép tính này thường được biểu thị dưới dạng phần trăm.

2.2. Ví dụ minh họa cách tính ROE

Để minh họa cách tính ROE, hãy xem xét ví dụ sau: Công ty ABC có lợi nhuận ròng trong năm là 10 triệu đồng và vốn chủ sở hữu là 100 triệu đồng. Áp dụng công thức trên, ta có:

|

ROE = 10 triệu đồng / 100 triệu đồng = 0,1 hay 10% |

Điều này có nghĩa là cứ mỗi 100 đồng vốn chủ sở hữu, công ty ABC tạo ra được 10 đồng lợi nhuận. Một ROE 10% thường được coi là tốt, tuy nhiên, con số này cần được so sánh với các công ty khác trong cùng ngành để đánh giá chính xác hơn.

Cần lưu ý rằng ROE có thể bị ảnh hưởng bởi nhiều yếu tố như cấu trúc vốn của công ty, hiệu quả hoạt động, và chính sách kế toán. Vì vậy, khi sử dụng chỉ số này, nhà đầu tư nên xem xét nó cùng với các chỉ số tài chính khác để có cái nhìn toàn diện về tình hình tài chính của doanh nghiệp.

>>> Xem thêm: Tài sản ròng là gì? Cách tính và xác định tài sản ròng

3. Ý nghĩa của chỉ số ROE

3.1. Đối với nhà đầu tư

Đánh giá hiệu quả quản lý

Đối với nhà đầu tư, ROE là công cụ đánh giá hiệu quả quản lý và khả năng sinh lời của doanh nghiệp. Một ROE cao thường cho thấy công ty đang sử dụng vốn của cổ đông một cách hiệu quả để tạo ra lợi nhuận. Điều này có thể là dấu hiệu của một khoản đầu tư hấp dẫn.

Công cụ so sánh cho nhà đầu tư

Nhà đầu tư thường sử dụng ROE để so sánh các công ty trong cùng ngành, giúp họ xác định những doanh nghiệp có khả năng quản lý vốn tốt nhất. Ngoài ra, việc theo dõi ROE qua các năm cũng giúp nhà đầu tư đánh giá xu hướng hiệu suất của công ty và đưa ra quyết định đầu tư phù hợp.

Đo lường hiệu suất kinh doanh

Tuy nhiên, nhà đầu tư cần thận trọng khi chỉ dựa vào ROE. Một ROE cao có thể là kết quả của việc sử dụng đòn bẩy tài chính quá mức, điều này có thể làm tăng rủi ro cho công ty. Vì vậy, nhà đầu tư nên kết hợp ROE với các chỉ số tài chính khác như tỷ lệ nợ trên vốn chủ sở hữu để có cái nhìn toàn diện hơn.

3.2. Đối với doanh nghiệp

Thu hút vốn đầu tư

Đối với doanh nghiệp, ROE là chỉ số quan trọng để đánh giá hiệu quả hoạt động và khả năng tạo giá trị cho cổ đông. Một ROE cao thể hiện khả năng của ban lãnh đạo trong việc sử dụng hiệu quả vốn của cổ đông để tạo ra lợi nhuận. Điều này có thể giúp doanh nghiệp thu hút thêm vốn đầu tư và tăng giá trị cổ phiếu.

Đo lường hiệu suất

Doanh nghiệp có thể sử dụng ROE như một công cụ để đặt mục tiêu và đo lường hiệu suất. Bằng cách theo dõi ROE qua thời gian, ban lãnh đạo có thể đánh giá hiệu quả của các chiến lược kinh doanh và quyết định đầu tư. Nếu ROE giảm, đó có thể là dấu hiệu cho thấy cần phải xem xét lại chiến lược hoặc cải thiện hiệu quả hoạt động.

Cảnh bảo về rủi ro

Tuy nhiên, doanh nghiệp cũng cần cân nhắc kỹ lưỡng khi tìm cách nâng cao ROE. Việc tăng ROE bằng cách tăng đòn bẩy tài chính (vay nợ nhiều hơn) có thể làm tăng rủi ro tài chính cho doanh nghiệp. Thay vào đó, các công ty nên tập trung vào việc cải thiện hiệu quả hoạt động, tối ưu hóa cơ cấu vốn và tăng biên lợi nhuận để nâng cao ROE một cách bền vững.

Công cụ so sánh

Ngoài ra, ROE còn giúp doanh nghiệp so sánh hiệu suất của mình với các đối thủ cạnh tranh trong ngành. Điều này có thể cung cấp thông tin quý giá về vị thế cạnh tranh của công ty và những lĩnh vực cần cải thiện. Ví dụ, nếu ROE của công ty thấp hơn đáng kể so với mức trung bình ngành, đó có thể là dấu hiệu cho thấy cần phải xem xét lại chiến lược kinh doanh hoặc cải thiện quy trình hoạt động.

Cân nhắc toàn diện

Cuối cùng, ROE cũng là một chỉ số quan trọng trong việc xác định chính sách cổ tức của doanh nghiệp. Một công ty có ROE cao và ổn định có thể có khả năng chi trả cổ tức cao hơn cho cổ đông, trong khi vẫn duy trì đủ vốn để tái đầu tư vào hoạt động kinh doanh.

3.3. So sánh ROE giữa các công ty trong cùng ngành

Khi so sánh ROE, điều quan trọng là phải xem xét các công ty có mô hình kinh doanh và quy mô tương tự. Điều này giúp đảm bảo so sánh “táo với táo”, vì các yếu tố như quy mô công ty, chiến lược kinh doanh, và vị trí địa lý có thể ảnh hưởng đáng kể đến ROE.

Một công ty có ROE cao hơn so với trung bình ngành thường được coi là đang hoạt động hiệu quả hơn trong việc tạo ra lợi nhuận từ vốn cổ đông. Điều này có thể là do nhiều yếu tố, chẳng hạn như quản lý hiệu quả hơn, lợi thế cạnh tranh mạnh mẽ, hoặc chiến lược kinh doanh ưu việt.

Ngược lại, một công ty có ROE thấp hơn trung bình ngành có thể đang gặp khó khăn trong việc tạo ra lợi nhuận từ vốn của mình. Điều này có thể là dấu hiệu của các vấn đề như quản lý kém hiệu quả, áp lực cạnh tranh cao, hoặc các thách thức trong mô hình kinh doanh.

Tuy nhiên, cần lưu ý rằng ROE cao không phải lúc nào cũng tốt, và ROE thấp không phải lúc nào cũng xấu. Ví dụ, một công ty có ROE cao có thể đang sử dụng quá nhiều nợ, trong khi một công ty có ROE thấp có thể đang trong giai đoạn đầu tư mạnh mẽ cho tăng trưởng tương lai.

4. Các yếu tố ảnh hưởng đến ROE

4.1. Lợi nhuận ròng

Lợi nhuận ròng là yếu tố đầu tiên và quan trọng nhất ảnh hưởng đến ROE. Đây là số tiền còn lại sau khi trừ đi tất cả chi phí, bao gồm cả thuế, từ doanh thu của công ty.

Tác động trực tiếp: Khi lợi nhuận ròng tăng, với giả định vốn chủ sở hữu không đổi, ROE sẽ tăng. Ngược lại, khi lợi nhuận ròng giảm, ROE sẽ giảm.

Các yếu tố ảnh hưởng đến lợi nhuận ròng:

- Doanh thu: Tăng doanh thu thường dẫn đến tăng lợi nhuận ròng.

- Kiểm soát chi phí: Giảm chi phí hoạt động có thể làm tăng lợi nhuận ròng.

- Hiệu quả hoạt động: Cải thiện quy trình sản xuất và vận hành có thể làm tăng biên lợi nhuận.

- Chiến lược định giá: Điều chỉnh giá bán có thể ảnh hưởng đến lợi nhuận ròng.

Ý nghĩa: Một công ty có khả năng tạo ra lợi nhuận ròng cao thường được coi là có hiệu quả hoạt động tốt và có khả năng tạo giá trị cho cổ đông.

4.2. Vốn chủ sở hữu

Vốn chủ sở hữu là yếu tố thứ hai ảnh hưởng trực tiếp đến ROE. Đây là phần vốn thuộc về các cổ đông của công ty, bao gồm vốn góp ban đầu và lợi nhuận giữ lại.

Tác động nghịch đảo: Khi vốn chủ sở hữu tăng, với giả định lợi nhuận ròng không đổi, ROE sẽ giảm. Ngược lại, khi vốn chủ sở hữu giảm, ROE sẽ tăng.

Các yếu tố ảnh hưởng đến vốn chủ sở hữu:

- Phát hành cổ phiếu mới: Làm tăng vốn chủ sở hữu.

- Mua lại cổ phiếu: Làm giảm vốn chủ sở hữu.

- Chính sách cổ tức: Việc chi trả cổ tức làm giảm vốn chủ sở hữu.

- Lợi nhuận giữ lại: Tích lũy lợi nhuận làm tăng vốn chủ sở hữu.

- Các khoản lỗ: Làm giảm vốn chủ sở hữu.

Ý nghĩa: Quản lý vốn chủ sở hữu hiệu quả là một phần quan trọng trong việc tối ưu hóa ROE. Tuy nhiên, việc giảm vốn chủ sở hữu để tăng ROE không phải lúc nào cũng là chiến lược bền vững.

Cân bằng giữa vốn chủ sở hữu và nợ: Công ty cần cân nhắc giữa việc sử dụng vốn chủ sở hữu và vay nợ. Tăng tỷ lệ nợ có thể làm tăng ROE nhưng cũng làm tăng rủi ro tài chính.

4.3. Cấu trúc vốn của doanh nghiệp

Cấu trúc vốn của doanh nghiệp đóng vai trò quan trọng trong việc xác định ROE. Đây là sự kết hợp giữa vốn chủ sở hữu và nợ mà doanh nghiệp sử dụng để tài trợ cho hoạt động và tăng trưởng của mình.

Các thành phần chính của cấu trúc vốn:

- Vốn chủ sở hữu: Bao gồm vốn góp của cổ đông và lợi nhuận giữ lại.

- Nợ ngắn hạn: Các khoản vay có thời hạn dưới 1 năm.

- Nợ dài hạn: Các khoản vay có thời hạn trên 1 năm.

Ảnh hưởng của cấu trúc vốn đến ROE:

- Đòn bẩy tài chính: Sử dụng nợ có thể làm tăng ROE thông qua hiệu ứng đòn bẩy tài chính. Khi doanh nghiệp vay nợ và đầu tư hiệu quả, lợi nhuận tăng nhanh hơn so với chi phí lãi vay, dẫn đến ROE cao hơn.

- Rủi ro tài chính: Tuy nhiên, việc sử dụng nhiều nợ cũng làm tăng rủi ro tài chính. Nếu lợi nhuận không đủ để trả lãi vay, doanh nghiệp có thể gặp khó khăn về thanh khoản hoặc thậm chí phá sản.

- Tối ưu hóa cấu trúc vốn: Mục tiêu là tìm ra tỷ lệ nợ và vốn chủ sở hữu tối ưu để tối đa hóa giá trị doanh nghiệp và ROE, đồng thời kiểm soát được rủi ro.

Đánh giá cấu trúc vốn:

- Tỷ lệ nợ trên vốn chủ sở hữu (D/E ratio): Chỉ số này cho biết mức độ sử dụng nợ so với vốn chủ sở hữu. Tỷ lệ cao hơn có thể dẫn đến ROE cao hơn nhưng cũng kèm theo rủi ro lớn hơn.

- So sánh ngành: Cần so sánh cấu trúc vốn của doanh nghiệp với các công ty cùng ngành để đánh giá mức độ hợp lý.

- Khả năng trả nợ: Đánh giá khả năng tạo ra dòng tiền để trả nợ và lãi vay của doanh nghiệp.

Chiến lược quản lý cấu trúc vốn:

- Cân bằng giữa tăng trưởng và ổn định: Doanh nghiệp cần cân nhắc giữa việc sử dụng nợ để tăng trưởng nhanh và duy trì sự ổn định tài chính.

- Linh hoạt trong điều chỉnh: Cấu trúc vốn nên được điều chỉnh theo thời gian để phù hợp với điều kiện thị trường và chiến lược kinh doanh.

- Tối ưu hóa chi phí vốn: Lựa chọn nguồn vốn có chi phí thấp nhất để tăng hiệu quả sử dụng vốn.

5. Phân tích ROE chi tiết

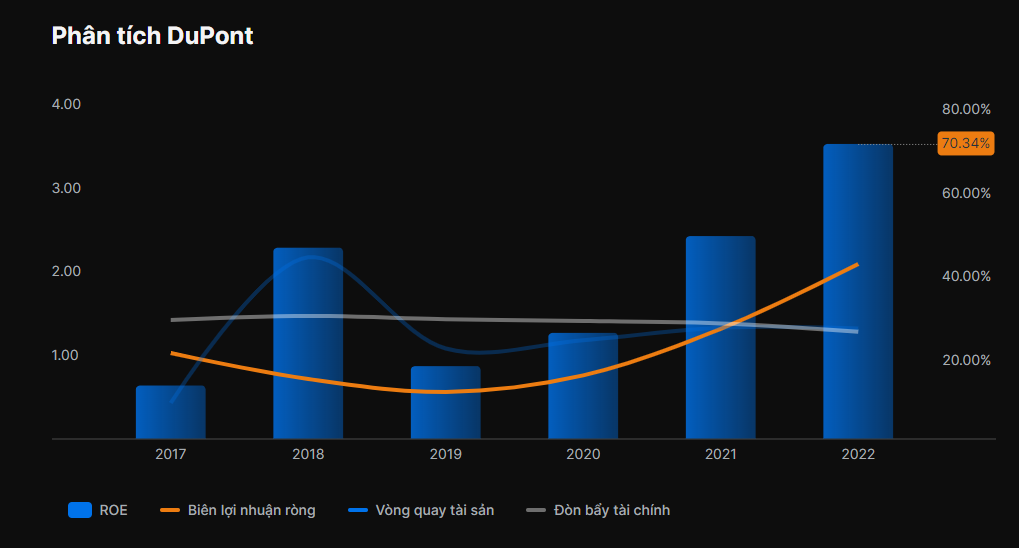

5.1. Mô hình DuPont

Mô hình DuPont là một phương pháp phân tích tài chính quan trọng được sử dụng để đánh giá chi tiết hiệu suất tài chính của một doanh nghiệp, đặc biệt là chỉ số ROE (Return on Equity – Tỷ suất sinh lời trên vốn chủ sở hữu).

Cấu trúc cơ bản của mô hình DuPont:

|

ROE = Lợi nhuận ròng / Vốn chủ sở hữu |

Mô hình DuPont chia nhỏ công thức này thành ba thành phần chính:

|

ROE = (Lợi nhuận ròng / Doanh thu) x (Doanh thu / Tổng tài sản) x (Tổng tài sản / Vốn chủ sở hữu) |

Hay:

|

ROE = Biên lợi nhuận ròng x Hiệu suất sử dụng tài sản x Đòn bẩy tài chính |

Phân tích các thành phần:

Biên lợi nhuận ròng (Net Profit Margin):

- Công thức: Lợi nhuận ròng / Doanh thu

- Ý nghĩa: Đo lường khả năng sinh lời từ doanh thu của công ty

- Cải thiện: Tăng giá bán, giảm chi phí, tối ưu hóa quy trình sản xuất

Hiệu suất sử dụng tài sản (Asset Turnover):

- Công thức: Doanh thu / Tổng tài sản

- Ý nghĩa: Đánh giá hiệu quả sử dụng tài sản để tạo ra doanh thu

- Cải thiện: Tăng doanh số bán hàng, quản lý hàng tồn kho hiệu quả, tối ưu hóa việc sử dụng tài sản

Đòn bẩy tài chính (Financial Leverage):

- Công thức: Tổng tài sản / Vốn chủ sở hữu

- Ý nghĩa: Phản ánh mức độ sử dụng nợ để tài trợ cho tài sản

- Cải thiện: Tăng sử dụng nợ (cần cân nhắc kỹ về rủi ro)

5.2. Phân tích xu hướng ROE qua các năm

Phân tích xu hướng ROE qua các năm là một phương pháp quan trọng để đánh giá sự phát triển và hiệu quả tài chính của một doanh nghiệp theo thời gian. Dưới đây là cách tiếp cận chi tiết để phân tích xu hướng ROE:

- Thu thập dữ liệu:

- Tập hợp số liệu ROE của công ty trong ít nhất 5 năm gần nhất, lý tưởng là 10 năm.

- Đảm bảo dữ liệu được tính toán nhất quán qua các năm.

- Vẽ biểu đồ:

- Tạo biểu đồ đường hoặc cột để trực quan hóa xu hướng ROE qua các năm.

- Thêm đường xu hướng (trendline) để thấy rõ hướng phát triển tổng thể.

- Xác định xu hướng chung:

- Tăng: ROE có xu hướng tăng dần qua các năm.

- Giảm: ROE có xu hướng giảm dần.

- Ổn định: ROE duy trì ở mức tương đối không đổi.

- Biến động: ROE thay đổi không theo quy luật rõ ràng.

- Phân tích các giai đoạn:

- Chia nhỏ khoảng thời gian phân tích thành các giai đoạn có đặc điểm riêng.

- Xem xét các sự kiện quan trọng có thể ảnh hưởng đến ROE trong từng giai đoạn.

- So sánh với ngành:

- Đặt xu hướng ROE của công ty trong bối cảnh ngành.

- So sánh với ROE trung bình ngành và các đối thủ cạnh tranh chính.

- Phân tích nguyên nhân:

Sử dụng mô hình DuPont để xác định yếu tố nào đóng góp vào sự thay đổi của ROE:

- Biên lợi nhuận ròng

- Hiệu suất sử dụng tài sản

- Đòn bẩy tài chính

- Xem xét các yếu tố bên ngoài:

- Tình hình kinh tế vĩ mô

- Thay đổi trong quy định pháp luật

- Biến động thị trường

- Đánh giá chất lượng tăng trưởng ROE:

- Tăng trưởng bền vững: Dựa trên cải thiện hiệu quả hoạt động

- Tăng trưởng không bền vững: Dựa chủ yếu vào tăng đòn bẩy tài chính

- Dự báo xu hướng tương lai:

Dựa trên xu hướng quá khứ và các yếu tố hiện tại để dự đoán xu hướng ROE trong tương lai gần.

- Xem xét các chính sách của công ty:

- Chính sách cổ tức

- Chiến lược đầu tư và mở rộng

- Chính sách quản lý vốn

- Phân tích độ biến động:

Tính toán độ lệch chuẩn của ROE qua các năm để đánh giá mức độ ổn định.

6. Ưu và nhược điểm của chỉ số ROE

6.1. Ưu điểm

Đo lường hiệu quả

Chỉ số ROE có nhiều ưu điểm đáng kể trong phân tích tài chính doanh nghiệp. Nó đo lường hiệu quả sử dụng vốn của công ty, cho thấy khả năng tạo ra lợi nhuận từ vốn chủ sở hữu. Điều này giúp đánh giá hiệu suất quản lý và khả năng sinh lời của doanh nghiệp.

So sánh với công ty trong ngành

ROE cũng là công cụ hữu ích để so sánh hiệu quả hoạt động giữa các công ty trong cùng ngành, giúp nhà đầu tư xác định những doanh nghiệp có hiệu suất vượt trội. Chỉ số này thường được xem là chỉ báo về tiềm năng tăng trưởng, với ROE cao thường gắn liền với triển vọng phát triển tích cực.

Đơn giản và dễ áp dụng

Một ưu điểm khác của ROE là tính đơn giản và dễ áp dụng. Công thức tính toán không phức tạp và dữ liệu cần thiết thường có sẵn trong báo cáo tài chính, giúp các nhà phân tích dễ dàng sử dụng. Ngoài ra, ROE còn phản ánh cấu trúc vốn của doanh nghiệp, cho thấy ảnh hưởng của việc sử dụng đòn bẩy tài chính.

Là chỉ báo về giá trị cổ phiếu thu hút nhà đầu tư

ROE cũng được xem là chỉ báo về giá trị cổ phiếu, với ROE cao thường liên quan đến giá cổ phiếu cao hơn. Chỉ số này thường được sử dụng trong nhiều mô hình định giá cổ phiếu. Cuối cùng, ROE giúp đánh giá chất lượng quản lý của ban lãnh đạo, phản ánh khả năng của họ trong việc tạo ra giá trị cho cổ đông từ nguồn vốn được đầu tư.

6.2. Nhược điểm và hạn chế

Các khoản mục đặc biệt

ROE có thể bị ảnh hưởng bởi các khoản mục đặc biệt hoặc không thường xuyên trong báo cáo tài chính. Điều này có thể dẫn đến sự biến động lớn của chỉ số qua các năm, gây khó khăn trong việc đánh giá xu hướng dài hạn của doanh nghiệp. Hơn nữa, ROE không tính đến rủi ro liên quan đến việc sử dụng nợ để tăng lợi nhuận, có thể dẫn đến đánh giá quá lạc quan về hiệu quả hoạt động của công ty có đòn bẩy tài chính cao.

Không phản ánh được giá trị thị trường

Một hạn chế khác là ROE không phản ánh được giá trị thị trường của doanh nghiệp. Nó dựa trên giá trị sổ sách, có thể khác biệt đáng kể so với giá trị thị trường thực tế, đặc biệt đối với các công ty có nhiều tài sản vô hình hoặc thương hiệu mạnh. Ngoài ra, ROE có thể không phù hợp để so sánh giữa các ngành khác nhau do đặc thù về cấu trúc vốn và mô hình kinh doanh.

Không cung cấp được tính bền vững trong lợi nhuận

ROE cũng không cung cấp thông tin về chất lượng lợi nhuận hoặc tính bền vững của nó. Một công ty có thể đạt được ROE cao thông qua các biện pháp ngắn hạn mà không đảm bảo được sự phát triển lâu dài. Cuối cùng, ROE có thể bị ảnh hưởng bởi các yếu tố ngoài tầm kiểm soát của ban lãnh đạo như biến động tỷ giá, thay đổi chính sách thuế, hoặc các sự kiện kinh tế vĩ mô, làm giảm giá trị của nó trong việc đánh giá hiệu quả quản lý.

7. So sánh ROE với các chỉ số tài chính khác

7.1. ROE vs ROA

| ROE (Return on Equity) | ROA (Return on Assets) | |

| Định nghĩa | Lợi nhuận ròng / Vốn chủ sở hữu | Lợi nhuận ròng / Tổng tài sản |

| Đo lường | Hiệu quả sử dụng vốn chủ sở hữu | Hiệu quả sử dụng tổng tài sản |

| Phạm vi | Chỉ xét vốn chủ sở hữu | Xét toàn bộ tài sản |

| Ảnh hưởng của đòn bẩy tài chính | Bị ảnh hưởng mạnh | Ít bị ảnh hưởng |

| So sánh giữa các công ty | Có thể bị méo mó do cấu trúc vốn khác nhau | Tốt hơn cho so sánh giữa các ngành |

| Ưu điểm | – Đơn giản, dễ tính toán

– Phản ánh hiệu quả đối với cổ đông |

– Đánh giá hiệu quả quản lý tài sản

– Ít bị ảnh hưởng bởi cấu trúc vốn |

| Nhược điểm | – Có thể bị thổi phồng bởi đòn bẩy cao

– Không phản ánh rủi ro nợ |

– Có thể không phản ánh đầy đủ hiệu quả sử dụng vốn |

| Sử dụng phổ biến | Đánh giá hiệu quả quản lý và khả năng sinh lời cho cổ đông | So sánh hiệu quả hoạt động giữa các công ty và ngành |

7.2. ROE vs ROCE

| ROE (Return on Equity) | ROCE (Return on Capital Employed) | |

| Định nghĩa | Lợi nhuận ròng / Vốn chủ sở hữu | EBIT / (Tổng tài sản – Nợ ngắn hạn) |

| Đo lường | Hiệu quả sử dụng vốn chủ sở hữu | Hiệu quả sử dụng vốn dài hạn |

| Phạm vi | Chỉ xét vốn chủ sở hữu | Xét vốn dài hạn (bao gồm nợ dài hạn) |

| Ảnh hưởng của đòn bẩy tài chính | Bị ảnh hưởng mạnh | Ít bị ảnh hưởng hơn ROE |

| So sánh giữa các công ty | Có thể bị méo mó do cấu trúc vốn khác nhau | Tốt cho so sánh các công ty có cấu trúc vốn khác nhau |

| Ưu điểm | – Đơn giản, dễ tính toán

– Phản ánh hiệu quả đối với cổ đông |

– Toàn diện hơn

– Phù hợp cho các ngành cần vốn lớn |

| Nhược điểm | – Có thể bị thổi phồng bởi đòn bẩy cao

– Không phản ánh rủi ro nợ |

– Phức tạp hơn trong tính toán và diễn giải |

| Sử dụng phổ biến | Đánh giá hiệu quả quản lý và khả năng sinh lời cho cổ đông | Đánh giá hiệu quả sử dụng vốn dài hạn |

8. Cách cải thiện ROE cho doanh nghiệp

8.1. Tăng hiệu quả hoạt động

Tối ưu hóa quy trình sản xuất

Để tăng hiệu quả hoạt động, doanh nghiệp cần tập trung vào việc tối ưu hóa quy trình sản xuất. Điều này có thể được thực hiện thông qua việc áp dụng công nghệ mới và tự động hóa, chẳng hạn như sử dụng robot trong dây chuyền sản xuất để tăng tốc độ và độ chính xác. Bên cạnh đó, việc cải tiến quy trình bằng cách áp dụng phương pháp Six Sigma có thể giúp giảm thiểu lỗi và tăng hiệu suất. Cuối cùng, việc thực hiện quản lý chất lượng toàn diện (TQM) thông qua đào tạo nhân viên và tạo văn hóa chất lượng trong tổ chức cũng đóng vai trò quan trọng.

Quản lý chi phí hiệu quả

Một khía cạnh quan trọng khác của việc tăng hiệu quả hoạt động là quản lý chi phí hiệu quả. Doanh nghiệp nên tiến hành phân tích chi phí, sử dụng phân tích Pareto để xác định 20% chi phí tạo ra 80% tác động. Thương lượng với nhà cung cấp để có được giá ưu đãi thông qua hợp đồng dài hạn hoặc mua số lượng lớn cũng là một chiến lược hiệu quả. Ngoài ra, việc áp dụng hệ thống ABC (Activity-Based Costing) giúp xác định chính xác chi phí cho từng hoạt động và sản phẩm, từ đó có cơ sở để cắt giảm chi phí một cách hợp lý.

Tăng doanh thu

Để cải thiện ROE, việc tăng doanh thu là không thể bỏ qua. Doanh nghiệp có thể tập trung vào việc phát triển sản phẩm mới thông qua đầu tư vào R&D để tạo ra các sản phẩm đột phá. Mở rộng thị trường bằng cách tìm kiếm cơ hội xuất khẩu hoặc mở rộng sang các phân khúc mới cũng là một chiến lược hiệu quả. Cuối cùng, việc tăng cường marketing, đặc biệt là sử dụng digital marketing, có thể giúp tiếp cận khách hàng tiềm năng một cách hiệu quả hơn.

Áp dụng công nghệ và số hóa

Cuối cùng, việc áp dụng công nghệ và số hóa có thể mang lại những cải tiến đáng kể trong hiệu quả hoạt động. Doanh nghiệp nên xem xét việc triển khai các hệ thống ERP (Enterprise Resource Planning) để tích hợp và quản lý thông tin một cách hiệu quả. Việc sử dụng phân tích dữ liệu lớn và trí tuệ nhân tạo có thể giúp dự đoán xu hướng thị trường và tối ưu hóa quyết định kinh doanh. Cuối cùng, việc áp dụng các công nghệ như Internet of Things (IoT) trong sản xuất có thể giúp theo dõi và kiểm soát quy trình một cách chính xác và kịp thời hơn.

8.2. Tối ưu hóa cấu trúc vốn

Phân tích cấu trúc vốn hiện tại

Bước đầu tiên là đánh giá tình hình hiện tại. Xem xét tỷ lệ nợ/vốn chủ sở hữu, tính toán chi phí vốn trung bình (WACC), và so sánh với các doanh nghiệp cùng ngành. Điều này giúp xác định vị trí hiện tại của doanh nghiệp và các cơ hội cải thiện.

Xác định cấu trúc vốn tối ưu

Tìm điểm cân bằng giữa lợi ích của đòn bẩy tài chính và rủi ro tài chính. Tính toán tỷ lệ nợ/vốn chủ sở hữu tối ưu dựa trên các yếu tố như quy mô công ty, ngành nghề, và giai đoạn phát triển. Mục tiêu là tối đa hóa giá trị doanh nghiệp.

Quản lý nợ hiệu quả

Tái cấu trúc các khoản nợ hiện có để giảm chi phí lãi vay. Xem xét việc phát hành trái phiếu doanh nghiệp với lãi suất thấp hơn. Sử dụng các công cụ phái sinh để quản lý rủi ro lãi suất và tỷ giá.

Tối ưu hóa vốn chủ sở hữu

Cân nhắc việc mua lại cổ phiếu quỹ khi giá cổ phiếu thấp. Thực hiện chính sách cổ tức phù hợp để cân bằng giữa tái đầu tư và thu hút nhà đầu tư. Xem xét việc phát hành cổ phiếu mới khi cần vốn cho các dự án đầu tư lớn.

Sử dụng công cụ tài chính phức tạp

Cân nhắc sử dụng các công cụ như trái phiếu chuyển đổi hoặc tài trợ mezzanine. Tận dụng các cơ hội tài trợ dự án (project finance) cho các dự án lớn. Những công cụ này có thể cung cấp sự linh hoạt và tối ưu hóa cấu trúc vốn.

Quản lý dòng tiền hiệu quả

Tối ưu hóa vòng quay vốn lưu động bằng cách cải thiện quy trình thu hồi công nợ và đàm phán các điều khoản thanh toán có lợi với nhà cung cấp. Quản lý dòng tiền hiệu quả giúp giảm nhu cầu vay nợ và tăng hiệu quả sử dụng vốn.

Đánh giá và điều chỉnh liên tục

Thường xuyên rà soát và đánh giá hiệu quả của cấu trúc vốn. Điều chỉnh khi có thay đổi trong môi trường kinh doanh hoặc chiến lược công ty. Sử dụng các công cụ phân tích tài chính để đưa ra quyết định kịp thời và hiệu quả. Việc này đảm bảo cấu trúc vốn luôn phù hợp với nhu cầu và mục tiêu của doanh nghiệp trong từng giai đoạn phát triển.

Cân nhắc yếu tố thuế

Tận dụng lợi ích từ khấu trừ thuế đối với chi phí lãi vay, nhưng cũng cân nhắc các quy định về giới hạn khấu trừ lãi vay. Xem xét cấu trúc vốn trong bối cảnh chiến lược thuế tổng thể của doanh nghiệp để tối đa hóa lợi ích.

Đa dạng hóa nguồn vốn

Không phụ thuộc vào một nguồn vốn duy nhất. Cân nhắc sử dụng kết hợp giữa vốn vay ngân hàng, phát hành trái phiếu, vốn cổ phần và các nguồn tài trợ thay thế như quỹ đầu tư tư nhân hoặc crowdfunding để giảm rủi ro và tăng tính linh hoạt.

Tăng cường minh bạch và truyền thông

Cung cấp thông tin minh bạch về cấu trúc vốn và chiến lược tài chính cho các bên liên quan, bao gồm nhà đầu tư, chủ nợ và cơ quan quản lý. Điều này giúp xây dựng niềm tin, cải thiện khả năng tiếp cận vốn và có thể dẫn đến chi phí vốn thấp hơn.

Kết hợp với chiến lược kinh doanh tổng thể

Đảm bảo cấu trúc vốn phù hợp và hỗ trợ cho chiến lược kinh doanh dài hạn của doanh nghiệp. Cân nhắc các kế hoạch mở rộng, đầu tư vào R&D, hoặc các thương vụ M&A khi xây dựng cấu trúc vốn tối ưu.

8.3. Quản lý chi phí hiệu quả

Phân tích và kiểm soát chi phí

Quản lý chi phí hiệu quả bắt đầu bằng việc phân tích chi tiết cấu trúc chi phí của doanh nghiệp. Điều này đòi hỏi việc thiết lập hệ thống kiểm soát chặt chẽ, bao gồm việc xây dựng ngân sách chi tiết và theo dõi chi phí thực tế so với ngân sách đã lập.

Tối ưu hóa quy trình và chuỗi cung ứng

Doanh nghiệp cần tối ưu hóa quy trình sản xuất và vận hành, áp dụng các phương pháp như Lean và Six Sigma để giảm lãng phí. Quản lý chuỗi cung ứng hiệu quả, bao gồm đàm phán với nhà cung cấp và tối ưu hóa hàng tồn kho, cũng đóng vai trò quan trọng trong việc giảm chi phí.

Ứng dụng công nghệ và chiến lược outsourcing

Việc tận dụng công nghệ, như tự động hóa và số hóa, có thể giúp giảm đáng kể chi phí nhân công. Các chiến lược như outsourcing và offshoring cũng nên được xem xét để tiết kiệm chi phí cho các hoạt động không cốt lõi.

Quản lý tài nguyên và xây dựng văn hóa tiết kiệm

Quản lý năng lượng và tài nguyên hiệu quả là yếu tố quan trọng trong việc giảm chi phí. Đồng thời, việc đào tạo nhân viên về ý thức tiết kiệm góp phần tạo nên văn hóa tiết kiệm trong toàn tổ chức.

Đánh giá và cải tiến liên tục

Doanh nghiệp cần thường xuyên rà soát và cắt giảm chi phí không cần thiết. Việc thiết lập các KPI để đo lường và báo cáo hiệu quả quản lý chi phí giúp doanh nghiệp liên tục cải tiến và duy trì hiệu quả chi phí.

9. Sử dụng FAST Financial để tính và phân tích ROE

Fast Financial là một phần mềm quản trị tài chính kế toán tiên tiến, được thiết kế để đáp ứng nhu cầu của các doanh nghiệp vừa và lớn. Phần mềm này không chỉ cung cấp các tính năng kế toán cơ bản mà còn tích hợp các công cụ phân tích tài chính mạnh mẽ, bao gồm cả việc tính toán và phân tích Tỷ suất sinh lời trên vốn chủ sở hữu (ROE).

9.1. Tự động hóa quá trình tính toán ROE

- Fast Financial tự động trích xuất dữ liệu từ các báo cáo tài chính để tính toán ROE.

- Phần mềm sử dụng công thức ROE = Lợi nhuận ròng / Vốn chủ sở hữu trung bình.

- Tính toán được thực hiện real-time, cập nhật liên tục khi có dữ liệu mới.

- Cho phép điều chỉnh các tham số và xem kết quả tức thì, hỗ trợ việc lập kế hoạch và dự báo.

9.2. Báo cáo và biểu đồ trực quan

- Fast Financial tạo ra các báo cáo chi tiết về ROE, bao gồm các thành phần cấu thành nên chỉ số này.

- Cung cấp biểu đồ trực quan như đồ thị đường để theo dõi xu hướng ROE qua thời gian.

- Có khả năng tạo biểu đồ so sánh ROE giữa các bộ phận hoặc với các đối thủ cạnh tranh.

- Cho phép tùy chỉnh báo cáo và biểu đồ để đáp ứng nhu cầu cụ thể của người dùng.

9.3. So sánh ROE với các chỉ số tài chính khác

- Fast Financial tạo ra các báo cáo chi tiết về ROE, bao gồm các thành phần cấu thành nên chỉ số này.

- Cung cấp biểu đồ trực quan như đồ thị đường để theo dõi xu hướng ROE qua thời gian.

- Có khả năng tạo biểu đồ so sánh ROE giữa các bộ phận hoặc với các đối thủ cạnh tranh.

- Cho phép tùy chỉnh báo cáo và biểu đồ để đáp ứng nhu cầu cụ thể của người dùng.

Thông tin liên hệ:

- Website: https://fast.com.vn/

- Email: info@fast.com.vn

- Fanpage: https://www.facebook.com/PhanMemFAST

- Zalo: https://zalo.me/phanmemfast